时间:0134-09-30 16:01:46来源:互联网

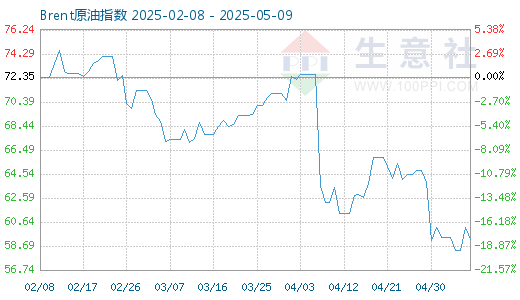

在新冠肺炎疫情导致油气市场持续供过于求的背景下,液化天然气(LNG)从5月开始就呈现出滞销状态。鉴于整体环境不佳,业内普遍认为今年很难出现新的LNG出口项目,这意味着新建天然气液化产能或趋于零。不过,当前LNG的再气化产能却呈上扬态势且增速明显。再气化产能增幅快于液化产能的预期,使得LNG贸易正转向买方为主导的市场。

再气化产能或创10年来新高

咨询公司伍德麦肯兹发布最新报告称,尽管新冠肺炎疫情冲击各行各业,但今年全球在建的LNG再气化产能仍有望达到1.44亿吨,为10年来的最高水平。其中,亚洲地区仍然是LNG再气化领域的主要市场。

伍德麦肯兹指出,今年在建的33个新终端有望增加9280万吨的再气化产能;另外,在运终端通过扩容还将新增5100万吨的产能,总计近1.44亿吨。其中,中国新增的再气化产能在全球新增产能的占比有望超过1/3。

新冠肺炎疫情导致大部分再气化产能扩容工作受到影响,终端、管道等基础设施建设被迫延迟,但伍德麦肯兹预计,今年仍将有7个再气化项目做出最终投资决定。今年以来,已经有4个终端开始接收LNG,分别是巴西的SergipeLNG终端、印度的MundraLNG终端、波多黎各的SanJuan终端,以及缅甸的Thanlyin终端。

行业数据分析机构GlobalData指出,亚洲、中东和欧洲是全球三大再气化增长市场,预计到2023年,全球LNG再气化产能将增长36%,其中一半以上在亚洲地区。另据伍德麦肯兹的研究,到2025年,荷兰、波兰、法国、希腊和英国的扩建项目可能会为欧洲地区新增多达1300万吨/年的再气化产能。

市场研究机构ResearchAndMarkets预计,2019至2024年间,全球再气化产能年均增长率有望达到5.7%。以国家和市场划分,中国、日本、韩国、美国和西班牙是带动再气化产能增长的主要国家,这5个国家去年的再气化产能约占全球再气化总产能的63.2%。以设备和装置划分,浮式再气化设备最具增长潜力,2018至2026年间,浮式LNG储存及再气化装置市场预计将以8.7%的年均复合增长率增长。

新建液化产能或趋零

与再气化产能“节节攀升”的现状相比,当前天然气液化产能的增幅十分有限。伍德麦肯兹指出,LNG出口项目开发商不断推迟对新项目做出最终投资决定,甚至还对现有项目进行减记,今年的新增LNG出口项目数量或将为零,将间接导致液化产能增幅落后于此前预期。

路透社指出,新冠肺炎疫情暴发之前,业内普遍预计今年新出炉的LNG出口产能将与去年创纪录的7000多万吨不相上下,但截至目前仍没有新的最终投资决定出台,市场预估年底前即便有也不会超过两个。

摩根士丹利预计,今年将不会有新的LNG出口项目做出最终投资决定。伯恩斯坦研究公司资深石油和天然气分析师OswaldClint则表示,最终投资决定普遍延误的情况可能会持续12—18个月,这将导致2025年之前LNG的价格可能出现上涨。“LNG开发商更在乎价格和盈利前景,当前他们只会通过维持资产负债表来保护自己和项目。”

据悉,壳牌原计划今年就美国路易斯安那州1645万吨/年的LakeCharlesLNG出口项目做出最终投资决定,但现下已经退出了该项目的合资公司,同时还将位于澳大利亚西北部的Prelude浮式LNG出口项目减记了13亿美元。

LNG贸易向买方市场倾斜

LNG贸易市场供求形势的“松紧”,与液化和再气化产能建设进度密切相关,再气化产能过剩明显给予买方市场更多选择余地,全球LNG贸易正日渐向买方市场倾斜。

LNG贸易市场“阶段性”供应过剩,不仅导致买方市场特征日益明显,也进一步推动创新的天然气和LNG交易方式和交易品种的诞生。对LNG买家来说,供需过剩的局面是利好的,但面对充满不确定性的市场环境,买家在购买时会更加谨慎,签署什么样的合同、设置什么样的条款、在什么时间节点出手才能够最大可能规避价格波动风险等都是挑战。

鉴于此,推进LNG合同模式创新成为买家的重要选择。一直以来,LNG贸易领域普遍是签订长协,通过特定的液化工厂和再气化装置对LNG进行供应和交割,此外合同价格还要与油价挂钩。但随着买方逐渐主导市场,十多年以上的长协正在被抛弃,中短期采购协议在LNG购买合同中的比例加速攀升。

麦肯锡咨询公司指出,供应过剩预期不断走强,使得买方主导全球LNG贸易市场的格局愈发凸现,预计目前规划中的LNG出口项目可能会推迟1—2年做出最终投资决定。在去年创纪录出口项目相继投产后,开发商才可能考虑推进其它新项目,投资延迟有助于全球LNG贸易市场达到平衡。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-09-30 18:02:01

2020-09-30 14:02:01

2020-09-30 08:02:02

2020-09-29 18:40:38

2020-09-29 14:02:08

2020-09-29 12:02:00

热点排行

精彩文章

2020-09-30 08:02:18

2020-09-28 08:02:15

2020-09-27 20:02:20

2020-09-27 10:02:16

2020-09-26 08:02:17

2020-09-25 12:03:29

热门推荐