时间:2020-12-29 12:02:38来源:互联网

长线可做多

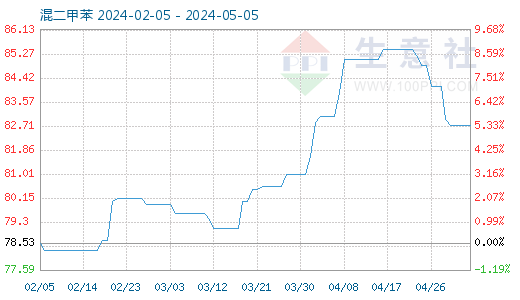

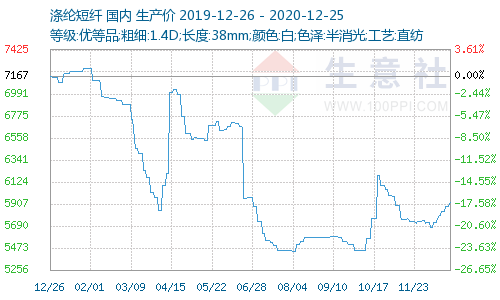

12月初,在原油价格走强、宏观预期向好的提振下,PTA价格自低位反弹,乙二醇价格持续走强,聚酯产品的聚合成本从11月的不到4200元/吨提高至4300元/吨。之后,PTA和乙二醇价格继续攀升,到12月末,聚酯产品聚合成本已经超过4700元/吨。在此期间,江浙直纺涤短价格从5500元/吨反弹至5800元/吨后转为振荡运行,直纺涤短的加工费从1200元/吨压缩至1000元/吨。后市将迎来元旦和春节假期,下游织造进入季节性淡季,短纤价格也将被动跟随原料市场振荡。

原料端走势有所分化

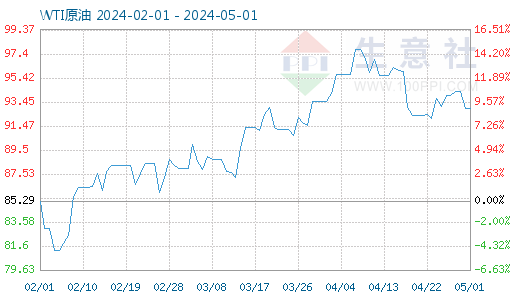

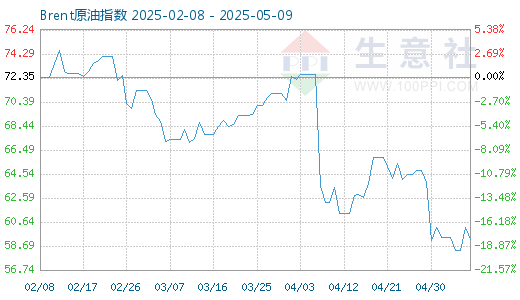

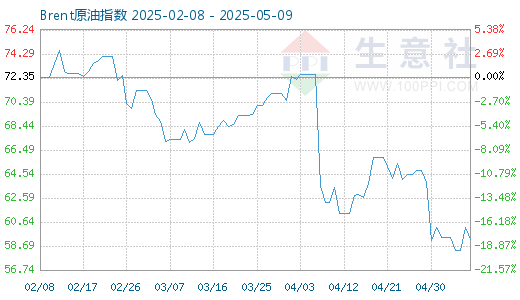

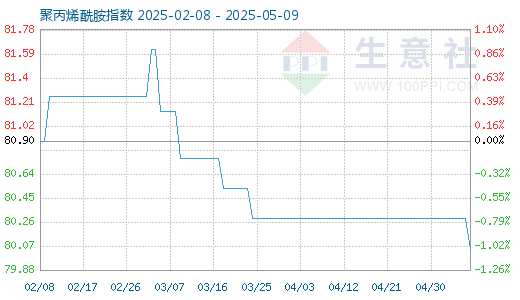

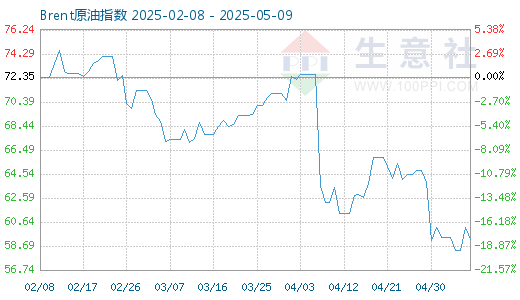

作为短纤上游的两种主要原料,PTA和乙二醇的价格走势在近期有所分化,其中乙二醇表现相对强势,PTA则随着油价波动。

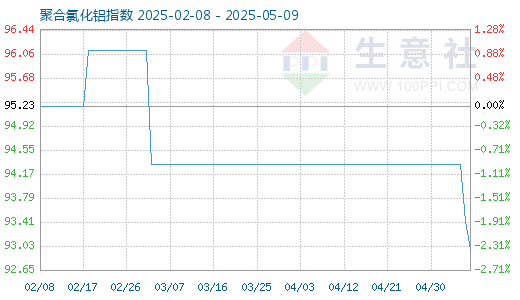

河南煤业濮阳产能20万吨/年的装置12月20日停车,河南煤业永城二期产能20万吨/年的装置降负荷至五成,黔西煤化工产能30万吨/年的装置12月21日停车,山西沃能产能30万吨/年的装置12月21日降负检修,中石化武汉的装置重启后负荷仅有两成,且主要生产EO。化纤信息网的数据显示,截至上周五,国内乙二醇装置负荷为60.63%,其中煤化工装置负荷为47.41%,乙二醇产量正在收缩。港口方面,因前期封航但出货量较好,港口库存一度大幅下降,故乙二醇市场表现偏强。

反观PTA,持续累库,2021年年初还有两套产能共计490万吨/年的装置计划投产。但考虑到PTA相比其他化工品价格偏低,后期继续下跌的动力不足,预计将被动跟随原油波动。

短期看,短纤成本端维持振荡偏强走势,但无论是PTA,还是乙二醇,均处于产能投放高峰期,长线供应压力较大,价格也将偏弱运行。

长期供需良好有弹性

数据显示,2020年直纺涤短产能增速只有4.4%,其中大部分为需求增长较快的中空和水刺型短纤,而棉型短纤占比极低。从2021年的新增产能投放计划看,依旧集中于中空和水刺型短纤,棉型短纤市场没有供应增长压力。下游消费则主要体现在织机数量的平稳增长上。因此,棉型短纤在良好的供需格局下,价格主要挂钩下游订单表现。一旦订单向好,短纤价格就具备独立上涨的动力。

短期消费将进入淡季

近几年,受益于“禁废令”、环保整治等政策因素,原生短纤对再生短纤形成替代,导致直纺涤短开工负荷偏高、库存处于偏低水平。2020年10月,由于国外部分订单转移到国内、国内“双十一”订单及国外万圣节和圣诞节订单集中,纺织行业表现火爆,短纤行业开工负荷自9月以来维持满负荷状态,库存由低位转为欠货销售。据化纤信息网的统计,截至12月25日,部分企业依旧有20天甚至一个月的欠货。

按照往年传统,1—3月因下游织造工人放假,短纤等纺织原料需求停滞,为了防止产生过高的库存压力,企业往往主动检修,但今年,鉴于目前依旧处于欠货状态,企业的检修力度将小于往年,春节假期间库存将回升。

目前距离春节仅一个多月,市场即将进入季节性淡季,需求端难以提振短纤市场。

综上所述,短纤成本短期因乙二醇走势偏强而表现坚挺,但长期看PTA和乙二醇均面临新产能投产压力,累库预期下,价格很难强势,可能跟随原油市场波动。基本面上,因无新产能投放的压力,在低库存、高开工的状态下,企业春节前主动检修的力度将不及往年,短纤库存势必增加,价格也将振荡运行。但长期看,良好的供需格局下,一旦订单向好,短纤价格就具备脱离成本而独立上涨的条件。届时,可考虑卖原料买短纤,做多短纤利润。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-12-28 16:02:03

2020-12-28 14:02:01

2020-12-28 12:02:02

2020-12-28 08:02:03

2020-12-27 18:39:09

2020-12-27 10:02:02

热点排行

精彩文章

2020-12-29 08:02:22

2020-12-28 08:02:16

2020-12-27 10:02:16

2020-12-26 10:02:17

2020-12-26 08:02:15

2020-12-25 08:02:16

热门推荐