时间:3326-10-13 16:02:58来源:互联网

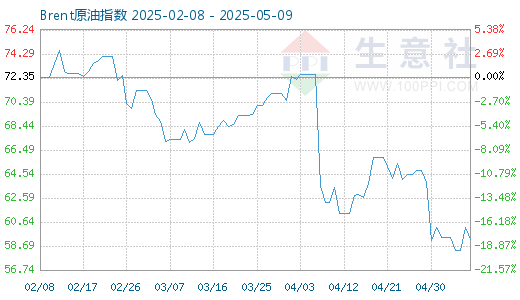

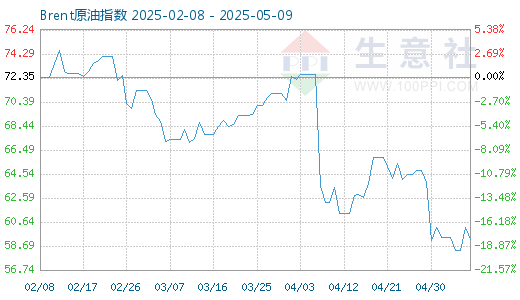

当前,距美国WTI原油期货出现负价格已经过去了4个多月,国际油价持续反弹似乎冲淡了人们对负价格的担忧,投资者重装出发,WTI原油多头头寸已达到甚至超过了5年波动范围上限。但交割机制、价格模型、资本投机等导致WTI负价格的隐患并没有根除,未来在满足某些前提条件的情况下仍可能重蹈覆辙。

交割机制——WTI价格的硬伤

目前的全球四大原油期货(WTI、布伦特、DEM阿曼、上海原油期货)中,只有WTI采用的是内陆阀门实物交割,即在美国中部俄克拉荷马州库欣地区设定若干交割点,这些交割点通常是原油管道上的某个阀门,卖方保证合约规定品质和数量的原油通过该阀门即完成了交货,买方需通过管道等将这些原油运至储罐或外输。这种价格方式看似灵活,但也为负价格埋下隐患。

2020年3月初,在联合减产谈判破裂后,在俄罗斯和沙特的主导下,产油国打起了为期一个月的价格战,加之新冠肺炎疫情严重冲击了石油需求,使得全球石油市场供应严重过剩。尽管如此,美国生产商仍开足马力生产,大量被开采出的原油以惊人的速度进入美国的国家战略储备库和商业储库,全球其他地方亦是如此。在WTI负价格出现前的4月17日,库欣地区的库存总量已接近6000万桶,库容使用率高达78.9%,几乎达到80%的库存使用上限;甚至有报道称该区的输油管道中都已经装满了原油。在这种情况下,作为WTI原油期货唯一实物交割地的库欣出现了无库容可用的尴尬局面,也就意味着买家无法为即将到期的合约找到储罐,而原油作为污染物又不能随意倾倒;在交割期临近的情况下,只能选择以更低的价格将合约卖出,对价格构成打压和恐慌性抛售,最终导致负价格。

从目前来看,新冠肺炎疫情对全球经济和石油市场的冲击远超人们预期,石油需求可能需要2~3年才能恢复到疫情前的水平。与此同时,在全球能源革命和能源转型的大背景下,石油需求放缓甚至达到峰值已成为业界共识,此前能源公司和分析机构给出的石油需求峰值在2030~2035年,但随着疫情潜移默化地改变着人们生活、工作习惯,以及各国政府借刺激经济之机加大新能源扶持力度,石油需求峰值可能会提前到来。供应过剩可能成为全球石油市场的永恒话题,原油库存将面临更大、更长期的上涨压力,如果WTI仍沿用目前的交割模式,必然还会出现买家无法接货的情况,WTI还有出现负值的可能。

价格模型——WTI价格的软肋

芝加哥商品交易所(CME)调整后的价格形成机制是WTI负价格的导火索。在出现负价格的大约2周前,CME公告称修改了IT系统代码,允许负油价的申报和成交,并完成了会员单位测试;随后发布公告称,如果未来几个月主要能源的价格低于零,则会对软件重新编程,以便能处理相关金融产品的负价格问题,并特意提到了WTI原油期货。

与此同时,CME认为,随着美国库欣库存大幅上涨,可能导致WTI实货交割出现买方找不到库存、空头逼仓的现象,期货价格具备出现负值的基础,而在期货价格基础上计算的期权模型就需要修改,并随即在4月8日将期权价格计算模型由原来的BSM模型转为Bachelier模型,与前者认为标的资产的价格服从对数正态分布,区间应该为零到正无穷不同,后者认为标的资产价格服从正态分布,资产价格有一定概率取到负值。经过CME的一系列调整,WTI原油从期货到期权都具备了出现负价格的可能。

在WTI期货价格出现史无前例的负值后,CME因临时修改重要规则且不设没有过渡期和征询期备受质疑。美国大型上市石油公司、同时也是美国最大页岩油公司之一的大陆资源公司向美国商品期货交易委员会(CFTC)发出公开信,对CME进行了严厉批评,认为这次价格异动有可能与CME在目前市场状况下突然转换计算机模型和对允许负价格交易的通告方式存在关联。其他一些公司和组织也对CME在这个事件中扮演的角色提出公开质疑,包括对交易规则的修改、这些修改的通告时点等等公开进行了批评。中国银行也委托律师正式向CME发函,敦促其对当日原油期货价格异常波动的原因进行调查。

或许是出于各方压力,CME在8月14日发布公告称,将把期权定价模型从Bachelier模型恢复到负油价之前的BSM模型,于2020年8月31日正式生效。此举虽然避免了WTI原油期权价格出现负值,但仍未修改期货价格的申报、成交和结算系统,今后如果再次出现类似4月21日的空逼多事件,WTI价格仍可能被打到负值。

资本投机——WTI价格的毒药

期货市场中存在大量的投机交易,一般情况下,投机可以起到增加市场流动性和承担套期保值者转嫁风险的作用,一定程度上有利于期货交易的顺利进行和期货市场的正常运转,但大量投机套利的存在也埋下了期货价格被扭曲的隐患。

自3月初产油国价格战以来,国际油价持续历史性暴跌,WTI价格甚至跌至10美元/桶附近,很多投资和基金在抄底心理驱使下开始大举做多原油,且不断增长。这些持有多头的投机套利者并没有实货交割需求。随着近月合约交割日期临近,摆在投机者面前的只有两个选择:低价平掉手中多头头寸或转月(但前提也是要卖掉近月合约),这就导致WTI近月合约多头出现流动性危机,造成踩踏,催生了负价格。特别是近年来大宗商品量化交易盛行,很多交易都是在通过计算机在预先设定的条件下自动执行,规模大、速度快,与当时极度恐慌的市场因素相互叠加,加速了负价格的形成。

作为全球大宗商品之王,原油同时具备商品、金融和战略三重属性,原油期货是深受追捧的投资标的之一。但历史上来看,看空对投资者的专业性要求更高,因此个人投资者或者说投机者都是以做多为主的。在全球石油市场供应过剩可能成为常态,WTI交割机制和价格形成机制不做调整的前提下,参与WTI期货交易的投机套利者越多、交易手段越智能,出现负价格的风险也越高。

综上所述,虽然WTI负价格是在极端市场条件下出现的极个别案例,具有偶然性,但从深层次来看也有其必然性。当前,导致负价格的三大条件并发生明显变化,如果未来CME不针对性地采取措施,在某些条件具备的情况下,如供应严重过剩、库容不足,WTI仍有出现负价格的可能。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-10-13 10:02:02

2020-10-13 10:02:00

2020-10-13 08:02:03

2020-10-12 10:02:01

2020-10-11 08:02:03

2020-10-10 10:02:00

热点排行

精彩文章

2020-10-13 10:02:17

2020-10-12 10:02:16

2020-10-11 08:02:18

2020-10-09 18:02:29

2020-10-09 10:02:16

2020-10-08 08:02:15

热门推荐