时间:2022-07-01 11:00:47来源:网络整理

3、交易

世界煤炭贸易

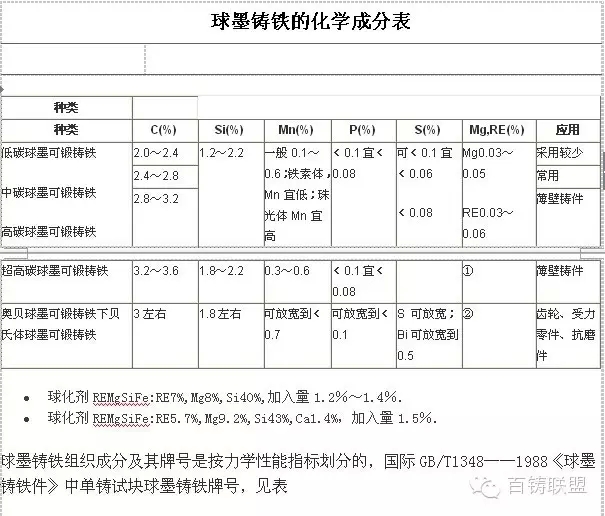

表 4 世界煤炭贸易

2017年全球各类煤炭出口贸易量同比增长3.3%(2016年贸易量为13.269亿吨),动力煤出口量增加2620万吨(+2.6%),焦煤出口增加 1390 万吨(+4.5%)。与 2010 年相比,2017 年的出口贸易额增长了 27.8%,出口总额自 2000 年以来翻了一番(+119.5%)。

图6动力煤和炼焦煤贸易占消费比重

总体而言,2017 年全球动力煤和炼焦煤贸易量达到 11.921 亿吨。

如图 6 所示,全球贸易在相对一致的基础上增长速度快于全球消费,区域贸易是能源消费的一部分。 2015 年,世界贸易略有下降(21.8%),但在 2016 年和 2017 年反弹(占消费的 23.5%)。

导出

图7主要出口国煤炭出口

2017 年,印度尼西亚和澳大利亚仍然是全球最大的煤炭出口国,分别占全球出口的 28.5% 和 27.6%。 2017 年,在澳大利亚成为世界最大煤炭出口国两年后,印度尼西亚的煤炭出口量再次超过澳大利亚(增加了 1160 万吨),这一增长反映了印度尼西亚对中国的煤炭进口量增加。 2017年,印尼对华煤炭出口达到1.13亿吨,占印尼煤炭出口总量的28.9%。对于印度尼西亚,其他主要出口目的地国家是印度 (25.3%)、韩国 (10.5%) 和日本 (8.1%)。

表 5 主要煤炭出口国

2017 年,俄罗斯和哥伦比亚的煤炭出口量创历史新高,同比分别增长 10.9% 和 3.4%。虽然国内煤炭消费量有所增加,但作为第三大煤炭出口国,俄罗斯出口煤炭1.897亿吨,占世界煤炭出口量的13.8%。对哥伦比亚而言,虽然煤炭产量和国内煤炭消费量分别下降 1.2% 和 22.9%,但出口量增至 8610 万吨,该国煤炭出口量占该国煤炭产量的 96.3%。

继 2016 年煤炭出口下降(较 2012 年水平下降 52.5%)后,美国 2017 年出口煤炭 8800 万吨,同比增长 61%。

2017年,动力煤出口占美国煤炭出口增量的绝大部分,而印度、韩国和日本是美国动力煤的三个主要出口目的地。印度是美国最大的动力煤进口国。 2017年印度从美国进口动力煤同比增长近两倍,进口量增加680万吨。

2017 年,前十大煤炭出口国占全球煤炭出口的 96.4%。

导入

图8主要煤炭进口国进口情况

2017年,全球煤炭进口总量为13.869亿吨,同比增长5.2%。增长的主要原因是 2017 年中国煤炭进口量同比增长 6.1% 至 2.711 亿吨,继 2015 年同比下降 30.0% 后连续两年增长。

表6主要煤炭进口国

越南作为传统煤炭出口国,2005年成为煤炭进口国。2017年越南煤炭进口量增至1650万吨,比上年增加330万吨。 2017 年煤炭进口增加的其他国家是巴基斯坦(+94%)和波兰(+59%),尽管这些国家的国内煤炭消费量有所下降。此外,2017 年德国煤炭进口量大幅下降(-980 万吨),反映出德国发电行业的煤炭消费量下降。

在亚洲-大洋洲地区(包括中国),煤炭进口量从 2016 年的 9.581 亿吨(占世界煤炭进口量的 72%)0.7% 增加到 10.197 亿吨(占世界煤炭进口量的 73.5%)。 2009年以来,全球前五位煤炭进口国均来自该地区。虽然中国的进口份额最高,但 2017 年日本、中国台北和韩国在动力煤和炼焦煤进口中也占了很大份额。

接下来的五个煤炭进口商来自欧洲或欧亚大陆。然而,他们在 2017 年的煤炭进口量仅为 1.87 亿吨,仅与日本当年的煤炭进口量持平。

热煤贸易

2017 年,亚洲-大洋洲市场的动力煤进口量增加了 5230 万吨,达到 7.981 亿吨,而经合组织国家的进口量为 2.617 亿吨。 2017年,亚大洋进口占全球动力煤贸易总额的73.4%,同比增长72.1%。

中国是全球最大的动力煤进口国,2017 年动力煤进口量同比增长 6.1% 至 2.012 亿吨,其次是印度,动力煤进口量同比增长2017 年增长 10.0% 至 1.613 亿吨。该地区其他主要动力煤进口国包括日本(1.401 亿吨,同比增长 1.8%)、韩国(1.126 亿吨,同比增长 13.5%)和中国台北(6100 万吨,同比增长 13.5%)。同比增长 3.3%)。

2017 年,亚洲大洋洲市场的主要动力煤出口国是印度尼西亚(3.83 亿吨)、澳大利亚(2.056 亿吨)、俄罗斯(8420 万吨)和南非(6490 万吨)。

2017 年,欧洲/欧亚市场的动力煤进口量基本持平,为 2.217 亿吨。该市场占世界动力煤贸易总额的 20.4%,而 2000 年和 1991 年这一比例为 39.7%,其中包括前苏联成员国之间的新国际贸易。

在该地区,欧洲/欧亚动力煤的主要进口国是荷兰(全国进口和中转库存总计 3600 万吨,同比下降 20.0%)、德国(3510 万吨,下降 1040 万吨)与上年相比)吨,该国动力煤进口降幅最大)。土耳其(3040 万吨)延续了 2013 年以来的增长趋势。

2017 年的主要动力煤出口国包括俄罗斯(7880 万吨)、哥伦比亚(5000 万吨)、美国(1890 万吨)和南非(1120 万吨)。

焦煤贸易

表 7 世界主要炼焦煤出口国

2017 年,世界炼焦煤出口总量同比增长 4.5% 至 3.272 亿吨。澳大利亚仍然是迄今为止最大的炼焦煤出口国(1.771 亿吨),占世界炼焦煤出口的 54.2%,低于 2016 年的水平(60.0%)。

美国仍是全球第二大炼焦煤出口国,2017年出口炼焦煤5010万吨,较2016年的3710万吨同比增长35.0%;而加拿大是第三大焦煤出口国,出口量为2900万吨。 2017年,蒙古国炼焦煤出口量同比增长26.0%,由2016年的2040万吨增至2570万吨,与2017年俄罗斯炼焦煤出口量同比差距扩大。增长 4.7% 至 2280 万吨。

2017 年,前五名焦煤出口国占全球焦煤出口总额的 93.1%,同比下降 1 个百分点(这是由于新的煤炭出口码头在莫桑比克的 Nacala-a-Velha 港口造成的)。

4、消费

总消耗

图 9 世界煤炭消费量 (Mtce)

2017 年,全球煤炭消费总量同比增长 1.0%(+5040 万吨标准煤),而经合组织国家的煤炭消费量减少 820 万吨标准煤(0.6%)。经合组织国家的消费量增加了 58.6 Mtce (1.4%)。 2017 年 OECD 国家的煤炭消费量(12.574 亿吨标准煤)是 1979 年以来的最低水平,比 2007 年 OECD 国家煤炭消费量的峰值 16.64 亿吨标准煤下降了 24.4%。

2017年,中国煤炭消费量27.432亿吨标准煤,同比增长0.4%(1050万吨标准煤),是2013年以来煤炭消费量的首次增长。

图 10 世界煤炭消费份额

钢铁生产和水泥生产是更依赖煤炭的行业,其中中国是世界上最大的生产国。 2016年,中国生产焦炭和焦炭4.49亿吨(占世界产量的66.9%),粗钢8.08亿吨(占世界产量的49.6%),生铁6.98亿吨(世界产量)。 60.0% 的产量)和约 24 亿吨水泥(世界产量的 58.4%)。

图 11 印度和美国的煤炭消费量

2015年印度首次超越美国成为全球第二大煤炭消费国,2017年煤炭消费量继续增长。增长主要是动力煤消费量大幅增长抵消了炼焦煤消费量的下降,煤炭消费总量同比增长近4.4%(2360万吨标准煤)。相反,美国煤炭消费量连续第四年下降至 1978 年以来的最低水平(4.73 亿吨标准煤)。

2017 年,印度和美国的煤炭消费量分别显着增加和减少。

2017年,印尼国内煤炭消费量同比增长6.9%至6610万吨标准煤。过去六年,中国煤炭消费量保持持续增长,自 2011 年以来增长了 27.7 Mtce (72.0%)。

回顾经合组织国家,美国、德国和英国共同见证了煤炭消费量的显着下降(26.8 Mtce)。这三个国家煤炭消费量的变化抵消了韩国煤炭消费量的增加,达到1.291亿吨标准煤的新高,同比增加1310万吨。其他 OECD 国家的煤炭消费量增加了 5.5 Mtce,而 OECD 国家的煤炭消费总量同比下降了 0.6%。

动力煤消耗

表 8 主要动力煤消费国

2017 年,世界动力煤消费量同比增长 1.4%(7900 万吨)。 OECD国家动力煤消费量11.58亿吨,比上年减少620万吨。其中,美国动力煤消费量减少1560万吨,德国减少920万吨。

炼焦煤消耗

图 12 世界炼焦煤消费国

2017 年,全球炼焦煤消费量为 9.979 亿吨,比上年减少 670 万吨(0.7%);自 2001 年以来,减少了 5.365 亿吨(116.3%)。中国炼焦煤消费量占全球炼焦煤消费量的60.9%。

2017 年,经合组织国家的炼焦煤消费量为 1.745 亿吨,同比增长 0.7%2016年炼焦煤产量,较 2008 年危机前水平下降 11.4%。

褐煤消耗

表 9 主要褐煤消费国

2017 年德国仍然是最大的褐煤生产国和消费国,消费量为 1.714 亿吨,继续领先于土耳其(7170 万吨),土耳其在 2017 年成为第二大褐煤消费国,其次是俄罗斯(69.8万吨)。美国褐煤消费量同比下降 4.3%,澳大利亚褐煤消费量下降 420 万吨,成为第六大褐煤消费国。

图 13 世界褐煤消费量(百万吨)

2017 年全球褐煤消费量为 8.205 亿吨,同比下降 0.9%(700 万吨)。经合组织国家的褐煤消费量降至 1978 年以来的最低水平2016年炼焦煤产量,为 5.245 亿吨,同比下降 0.1%。

5、煤炭使用

图14 电力和取暖用煤比例

煤炭继续主要用于发电和取暖,2016 年占全球煤炭消费量的 65.3%,而经合组织国家则升至 82.4%。

图 15 经合组织国家和非经合组织国家在不同时期和不同消费部门之间的煤炭消费量 (Mt)

在过去 40 年中,经合组织国家住宅部门和商业用途煤炭消耗量的减少抵消了发电部门煤炭消耗量的增加。与 1978 年相比,经合组织国家的煤炭消费量增加了 1.7%,而同期非经合组织国家的煤炭消费量几乎翻了一番,主要是由于发电、供热和钢铁行业的煤炭消耗量增加。

2017 年,经合组织国家的电力和供热行业煤炭消费量占比降至新低 (26.9%),而 2016 年和 1985 年分别为 27.3% 和 44.4%。4%。

经合组织地区的煤炭使用量差异很大,经合组织欧洲从 1971 年的 49.1% 下降到 2017 年的 21.0%,而经合组织美洲从 1971 年的 41.0% 下降。2017 年从 0% 下降到 26.6%。同时,在经合组织亚洲大洋洲,煤炭消费占发电行业的比重从 1971 年的 18.0% 上升到 2017 年的 39.9%。

尽管受到各种因素的影响,过去 40 年来,发电和供热行业的煤炭消费份额一直保持在 40% 左右。

在非经合组织国家,煤炭发电量占总发电量的 46.5%,动力煤是电力的主要燃料。

2017 年经合组织国家的总发电量(不包括抽水蓄能发电)为 10,965 TWh,几乎没有变化,同比增长 0.2%。 OECD国家燃煤电厂发电量为3011TWh,发电量占比同比下降1.1%,这也显示了OECD国家电力部门脱碳的紧迫性。

图 16 2016 年电力和供热行业煤炭消耗量(%)

在此期间,热电联产或热电厂仅产生 3,159 pJ 热量,与经合组织燃煤电厂的总产量相比,同比下降 3.8%(2016 年为 3,209 pJ) 2016 年卡路里降至 716 pJ(2016 年为 744 pJ)7。

煤炭对钢铁行业来说也是必不可少的,过去 40 年来,煤炭的使用量大幅增长,主要受中国钢铁产量增长的推动。钢铁行业的非经合组织煤炭消费量占全球钢铁行业煤炭消费总量的 82.9%。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-07-01 09:02:29

2022-06-30 18:01:45

2022-06-30 15:01:55

2022-06-30 14:02:04

2022-06-29 18:02:06

2022-06-29 17:01:58

热点排行

精彩文章

2022-06-30 13:04:14

2022-06-30 12:02:42

2022-06-28 17:01:08

2022-06-28 16:03:02

2022-06-28 11:04:39

2022-06-28 11:03:43

热门推荐